Índice

CONTÁBIL

IMPOSTO DE RENDA PESSOA FÍSICA (IRPF) – LIMITE DE DEDUÇÃO CONTRIBUIÇÕES A PREVIDÊNCIA PRIVADA

SOLUÇÃO DE CONSULTA Nº 123, DE 8 DE FEVEREIRO DE 2017 – DOU 20/02/2017

ASSUNTO: IMPOSTO SOBRE A RENDA DE PESSOA FÍSICA (IRPF).

EMENTA: O limite de dedução relativo às contribuições pagas pelo contribuinte às entidades de previdência privada e FAPI é de 12% do total dos rendimentos computados na determinação da base de cálculo do imposto devido na declaração de rendimentos.

As contribuições pagas pelo contribuinte à entidade de previdência complementar a que se referem os §§ 14, 15 e 16 do art. 40º da Constituição Federal de 1988, desde que limitadas à alíquota do ente público patrocinador, não se sujeitam ao limite de 12%.

Na hipótese em que a contribuição resultar de alíquota superior à do ente público patrocinador, o valor excedente poderá…

Ser deduzido desde que, somado ao valor das contribuições para previdência privada e Fapi, não ultrapassar 12% do total dos rendimentos computados na determinação da base de cálculo do imposto devido na declaração de rendimentos.

No caso de consulta formulada por órgão da administração pública que versar sobre situação em que este não figure como sujeito passivo, os efeitos referidos no art. 10º da IN RFB nº 1.396, de 2013, não alcançarão o sujeito passivo da obrigação tributária principal ou acessória.

DISPOSITIVOS LEGAIS: Constituição da República Federativa do Brasil de 1988, art. 40º, §§ 14 a 16; Lei 9.250, de 26 de dezembro de 1995, artigos 4º e 8º; Lei nº 9.532, de 10 de dezembro de 1997, art. 11º, §§ 6º e 7º e Instrução Normativa RFB nº 1.396, de 16 de setembro de 2013, artigos 2º, 10º e 14º.

ENCARTE

DIRPF – DECLARAÇÃO DE IMPOSTO DE RENDA DA PESSOA FÍSICA – EXERCÍCIO DE 2017

INSTRUÇÃO NORMATIVA RFB N° 1.690, DE 20 DE FEVEREIRO DE 2017 – (DOU de 22/02/2017)

Dispõe sobre a apresentação da Declaração de Ajuste Anual do Imposto sobre a Renda da Pessoa Física referente ao exercício de 2017, ano-calendário de 2016, pela pessoa física residente no Brasil.

Art. 1° Esta Instrução Normativa estabelece normas e procedimentos para a apresentação da Declaração de Ajuste Anual do Imposto sobre a Renda da Pessoa Física referente ao exercício de 2017, ano-calendário de 2016, pela pessoa física residente no Brasil.

OBRIGATORIEDADE DE APRESENTAÇÃO

Art. 2° Está obrigada a apresentar a Declaração de Ajuste Anual referente ao exercício de 2017 a pessoa física residente no Brasil que, no ano-calendário de 2016:

I – recebeu rendimentos tributáveis, sujeitos ao ajuste na declaração, cuja soma foi superior a R$ 28.559,70 (vinte e oito mil, quinhentos e cinquenta e nove reais e setenta centavos);

II – recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte, cuja soma foi superior a R$ 40.000,00 (quarenta mil reais);

III – obteve, em qualquer mês, ganho de capital na alienação de bens ou direitos sujeito à incidência do imposto, ou realizou operações em bolsas de valores, de mercadorias, de futuros e assemelhadas;

IV – relativamente à atividade rural:

- a) obteve receita bruta em valor superior a R$ 142.798,50 (cento e quarenta e dois mil, setecentos e noventa e oito reais e cinquenta centavos);

- b) pretenda compensar, no ano-calendário de 2016 ou posteriores, prejuízos de anos-calendário anteriores ou do próprio ano-calendário de 2016;

V – teve, em 31 de dezembro, a posse ou a propriedade de bens ou direitos, inclusive terra nua, de valor total superior a R$ 300.000,00 (trezentos mil reais);

VI – passou à condição de residente no Brasil em qualquer mês e nessa condição encontrava-se em 31 de dezembro; ou

VII- optou pela isenção do Imposto sobre a Renda incidente sobre o ganho de capital auferido na venda de imóveis residenciais cujo produto da venda seja aplicado na aquisição de imóveis residenciais localizados no País, no prazo de 180 (cento e oitenta) dias contado da celebração do contrato de venda, nos termos do art. 39 da Lei n° 11.196, de 21 de novembro de 2005.

DISPENSA DA APRESENTAÇÃO

- 1° Fica dispensada de apresentar a Declaração de Ajuste Anual a pessoa física que se enquadrar:

I – apenas na hipótese prevista no inciso V do caput e que, na constância da sociedade conjugal ou da união estável, os bens comuns tenham sido declarados pelo outro cônjuge ou companheiro, desde que o valor total dos seus bens privativos não exceda R$ 300.000,00 (trezentos mil reais); e

II – em pelo menos uma das hipóteses previstas nos incisos I a VII do caput, caso conste como dependente em Declaração de Ajuste Anual apresentada por outra pessoa física, na qual tenham sido informados seus rendimentos, bens e direitos, caso os possua.

- 2° A pessoa física, ainda que desobrigada, pode apresentar a Declaração de Ajuste Anual, observado o disposto no § 3°.

- 3° É vedado a um mesmo contribuinte constar simultaneamente em mais de uma Declaração de Ajuste Anual, seja como titular ou dependente, exceto nos casos de alteração na relação de dependência no ano-calendário de 2016.

OPÇÃO PELO DESCONTO SIMPLIFICADO

Art. 3° A pessoa física pode optar pelo desconto simplificado, correspondente à dedução de 20% (vinte por cento) do valor dos rendimentos tributáveis na Declaração de Ajuste Anual, limitado a R$ 16.754,34 (dezesseis mil, setecentos e cinquenta e quatro reais e trinta e quatro centavos), observado o disposto nesta Instrução Normativa.

- 1° A opção pelo desconto simplificado implica a substituição de todas as deduções admitidas na legislação tributária.

- 2° O valor utilizado a título de desconto simplificado, de que trata o caput, não justifica variação patrimonial, sendo considerado rendimento consumido.

DAS VEDAÇÕES À UTILIZAÇÃO DOS SERVIÇOS “DECLARAÇÃO IRPF 2017 on-line” e “FAZER DECLARAÇÃO”

Art. 5° É vedada a utilização do serviço “Fazer Declaração” a que se refere o inciso III do caput do art. 4° na hipótese de o declarante ou seu dependente informado nessa declaração, no ano-calendário de 2016:

I – ter auferido rendimentos tributáveis sujeitos ao ajuste anual cuja soma seja superior a R$ 10.000.000,00 (dez milhões de reais);

II – ter recebido rendimentos do exterior;

III – ter auferido os seguintes rendimentos sujeitos a tributação exclusiva ou definitiva:

- a) cuja soma seja superior a R$ 10.000.000,00 (dez milhões de reais);

- b) ganhos de capital na alienação de bens ou direitos;

- c) ganhos de capital na alienação de bens, direitos e aplicações financeiras adquiridos em moeda estrangeira;

- d) ganhos de capital na alienação de moeda estrangeira mantida em espécie;

- e) ganhos líquidos em operações de renda variável realizadas em bolsa de valores, de mercadorias, de futuros e assemelhadas e em fundos de investimento imobiliário; ou

- f) recebidos acumuladamente (RRA) de que trata o art. 12º-A da Lei n° 7.713, de 22 de dezembro de 1988;

IV – ter auferido os seguintes rendimentos isentos e não tributáveis:

- a) cuja soma seja superior a R$ 10.000.000,00 (dez milhões de reais);

- b) relativos à parcela isenta correspondente à atividade rural;

- c) relativos à recuperação de prejuízos em renda variável (bolsa de valores, de mercadorias, de futuros e assemelhados e fundos de investimento imobiliário);

- d) correspondentes ao lucro na venda de imóvel residencial para aquisição de outro imóvel residencial; ou

- e) correspondentes ao lucro na alienação de imóvel residencial adquirido após o ano de 1969;

V – ter-se sujeitado:

- a) ao imposto pago no exterior ou ao recolhimento do Imposto sobre a Renda na fonte de que tratam os §§ 1° e 2° do art. 2° da Lei n° 11.033, de 21 de dezembro de 2004; ou

- b) ao preenchimento dos demonstrativos referentes à atividade rural, ao ganho de capital na alienação de bens e direitos, ao ganho de capital em moeda estrangeira ou à renda variável; ou

VI – ter realizado pagamentos de rendimentos a pessoas jurídicas, passíveis de dedução na declaração, ou a pessoas físicas, passíveis ou não de dedução na declaração, cuja soma seja superior a R$ 10.000.000,00 (dez milhões de reais).

Parágrafo único. A vedação contida neste artigo aplica-se também ao serviço “Declaração IRPF 2017 on-line” a que se refere o inciso II do caput do art. 4°, exceto nas hipóteses previstas no inciso I, na alínea “a” do inciso III, na alínea “a” do inciso IV e no inciso VI.

PRAZO E DOS MEIOS DISPONÍVEIS PARA A APRESENTAÇÃO

Art. 7° A Declaração de Ajuste Anual deve ser apresentada no período de 2 de março a 28 de abril de 2017, pela Internet, mediante a utilização:

I – do PGD a que se refere o inciso I do caput do art. 4°; ou

II – dos serviços “Declaração IRPF 2017 on-line” e “Fazer Declaração” a que se referem, respectivamente, os incisos II e III do caput do art. 4°, observado o disposto no art. 5°.

- 1° O serviço de recepção da Declaração de Ajuste Anual será interrompido às 23h59min59s (vinte e três horas, cinquenta e nove minutos e cinquenta e nove segundos), horário de Brasília, do último dia do prazo estabelecido no caput.

- 2° A comprovação da apresentação da Declaração de Ajuste Anual é feita por meio de recibo gravado depois da transmissão, em disco rígido de computador, em mídia removível ou no dispositivo móvel que contenha a declaração transmitida, cuja impressão fica a cargo do contribuinte e deve ser feita mediante a utilização do PGD.

- 3° Deve transmitir a Declaração de Ajuste Anual com a utilização de certificado digital o contribuinte que, no ano-calendário de 2016:

I – tenha recebido rendimentos:

- a) tributáveis sujeitos ao ajuste anual, cuja soma foi superior a R$ 10.000.000,00 (dez milhões de reais);

- b) isentos e não tributáveis, cuja soma foi superior a R$ 10.000.000,00 (dez milhões de reais); ou

- c) sujeitos a tributação exclusiva ou definitiva, cuja soma foi superior a R$ 10.000.000,00 (dez milhões de reais); ou

II – tenha realizado pagamentos de rendimentos a pessoas jurídicas, passíveis de dedução na declaração, ou a pessoas físicas, passíveis ou não de dedução na declaração, cuja soma seja superior a R$ 10.000.000,00 (dez milhões de reais), em cada caso ou no total.

- 4° A Declaração de Ajuste Anual relativa a espólio, independentemente de ser inicial ou intermediária, ou a Declaração Final de Espólio, que se enquadre nas hipóteses previstas no § 3°, deve ser apresentada em mídia removível a uma unidade da RFB, durante o seu horário de expediente, sem a necessidade de utilização de certificado digital.

- 5° O disposto nos §§ 3° e 4° não se aplica à Declaração de Ajuste Anual elaborada com o uso do serviço “Declaração IRPF 2017 on-line” a que se refere o inciso II do caput do art. 4°.

- 6° A transmissão da Declaração de Ajuste Anual elaborada por meio do PGD pode ser feita também com a utilização do programa de transmissão Receitanet, disponível no sítio da RFB, no endereço referido no inciso I do caput do art. 4°.

MULTA POR ATRASO NA ENTREGA OU POR NÃO APRESENTAÇÃO

Art. 10º. A entrega da Declaração de Ajuste Anual depois do prazo de que trata o caput do art. 7°, ou a sua não apresentação, se obrigatória, sujeita o contribuinte à multa de 1% (um por cento) ao mês-calendário ou fração de atraso, lançada de ofício e calculada sobre o total do imposto devido nela apurado, ainda que integralmente pago.

- 1° A multa a que se refere este artigo:

I – terá valor mínimo de R$ 165,74 (cento e sessenta e cinco reais e setenta e quatro centavos) e valor máximo correspondente a 20% (vinte por cento) do Imposto sobre a Renda devido; e

II – terá por termo inicial o 1° (primeiro) dia subsequente ao término do período fixado para a entrega da Declaração de Ajuste Anual e por termo final o mês em que a declaração foi entregue ou, caso não tenha sido entregue, a data do lançamento de ofício.

- 2° No caso de contribuinte com direito a restituição apurada na Declaração de Ajuste Anual, será deduzido do valor desta o valor da multa por atraso na entrega não paga dentro do vencimento estabelecido na notificação de lançamento emitida pelo PGD ou pelos serviços “Declaração IRPF 2017 on-line” e “Fazer Declaração”, inclusive os acréscimos legais decorrentes do não pagamento.

- 3° A multa mínima será aplicada inclusive no caso de Declaração de Ajuste Anual da qual não resulte imposto devido.

DECLARAÇÃO DE BENS E DIREITOS E DÍVIDAS E ÔNUS REAIS

Art. 11º. A pessoa física sujeita à apresentação da Declaração de Ajuste Anual deve nela relacionar os bens e direitos que, no Brasil ou no exterior, constituam, em 31 de dezembro de 2015 e em 31 de dezembro de 2016, seu patrimônio e o de seus dependentes relacionados na declaração, bem como os bens e direitos adquiridos e alienados no decorrer do ano-calendário de 2016.

- 1° Devem ser informados também as dívidas e os ônus reais existentes em 31 de dezembro de 2015 e em 31 de dezembro de 2016, em nome do declarante e de seus dependentes relacionados na Declaração de Ajuste Anual, bem como os constituídos ou extintos no decorrer do ano-calendário de 2016.

- 2° Fica dispensada a inclusão na Declaração de Ajuste Anual referente ao exercício de 2017 os seguintes bens ou valores existentes em 31 de dezembro de 2016:

I – saldos de contas correntes bancárias e demais aplicações financeiras cujo valor unitário não exceda R$ 140,00 (cento e quarenta reais);

II – bens móveis, exceto veículos automotores, embarcações e aeronaves, e os direitos cujo valor unitário de aquisição seja inferior a R$ 5.000,00 (cinco mil reais);

III – conjunto de ações e quotas de uma mesma empresa negociadas ou não em bolsa de valores, e o ouro, ativo financeiro, cujo valor de constituição ou de aquisição seja inferior a R$ 1.000,00 (um mil reais); e

IV – dívidas e ônus reais cujo valor seja igual ou inferior a R$ 5.000,00 (cinco mil reais).

CAPÍTULO XI

PAGAMENTO DO IMPOSTO

Art. 12º. O saldo do imposto pode ser pago em até 8 (oito) quotas mensais e sucessivas, observado o seguinte:

I – nenhuma quota deve ser inferior a R$ 50,00 (cinquenta reais);

II – o imposto de valor inferior a R$ 100,00 (cem reais) deve ser pago em quota única;

III – a 1ª (primeira) quota ou quota única deve ser paga até o último dia do prazo de que trata o caput do art. 7°; e

IV – as demais quotas devem ser pagas até o último dia útil de cada mês, acrescidas de juros equivalentes à taxa referencial do Sistema Especial de Liquidação e de Custódia (Selic) acumulada mensalmente, calculados a partir da data prevista para a apresentação da Declaração de Ajuste Anual até o mês anterior ao do pagamento, e de 1% (um por cento) no mês do pagamento.

-

1° É facultado ao contribuinte:

I – antecipar, total ou parcialmente, o pagamento do imposto ou das quotas, caso em que não será necessário apresentar Declaração de Ajuste Anual retificadora com a nova opção de pagamento; e

II – ampliar o número de quotas inicialmente previsto na Declaração de Ajuste Anual, até a data de vencimento da última quota pretendida, observado o disposto no caput, mediante a apresentação de declaração retificadora ou alteração feita diretamente no sítio da RFB na Internet, opção “Extrato da DIRPF”, no endereço referido no inciso I do caput do art. 4°.

-

2° O pagamento integral do imposto, ou de suas quotas, e de seus respectivos acréscimos legais pode ser efetuado mediante:

I – transferência eletrônica de fundos por meio de sistemas eletrônicos das instituições financeiras autorizadas pela RFB a operar com essa modalidade de arrecadação;

II – Documento de Arrecadação de Receitas Federais (Darf), em qualquer agência bancária integrante da rede arrecadadora de receitas federais, no caso de pagamento efetuado no Brasil; ou

III – débito automático em conta corrente bancária.

-

3° O débito automático em conta corrente bancária a que se refere o inciso III do § 2°:

I – é permitido somente para Declaração de Ajuste Anual original ou retificadora apresentada:

- a) até 31 de março de 2017, para a quota única ou a partir da 1ª (primeira) quota;

- b) entre 1° de abril e o último dia do prazo de que trata o caput do art. 7°, a partir da 2ª (segunda) quota.

PESSOAL

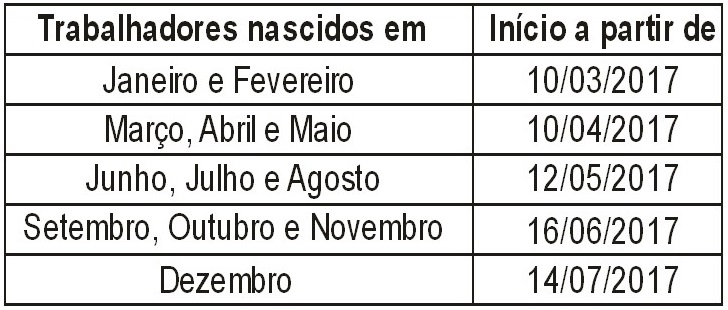

Calendário de Pagamento das Contas Inativas DO FGTS

Foi publicado, no DOU de 15/02/2017, o Decreto n° 8.989/2017, que altera o Regulamento do FGTS, Decreto n° 99.684/1990, para dispor sobre o saque das contas vinculadas de contratos de trabalho extintos até 31/12/2015.

Fica isenta a exigência de o trabalhador permanecer três anos ininterruptos fora do regime do FGTS, podendo o saque contido no § 22 do artigo 20º da Lei n° 8.036/1990, nesta hipótese, ser efetuado segundo cronograma de atendimento estabelecido pela Caixa Econômica Federal.

Calendário de Pagamento:

A Caixa Econômica Federal poderá efetuar crédito automático para a conta poupança de titularidade do trabalhador previamente aberta, desde que este não se manifeste negativamente até 31/08/2017.

DINHEIRO DE CONTA INATIVA DO FGTS PODE SER TRANSFERIDO ENTRE BANCOS SEM CUSTO

A transferência de recursos de contas inativas do Fundo de Garantia do Tempo de Serviço (FGTS) da Caixa Econômica Federal para outros bancos poderá ser feita sem cobrança de taxas, a pedido do trabalhador.

Respeitado o calendário de saques das contas inativas, o beneficiário deve ir a uma agência da Caixa para realizar a operação de transferência, DOC ou TED, para conta de outros bancos.

Caso o trabalhador tenha uma conta poupança na Caixa, o dinheiro da conta inativa do FGTS será transferido automaticamente para essa aplicação. Apenas nesses casos, o beneficiário terá até 31 de agosto para transferir o dinheiro dessa conta para conta de outro banco, também sem taxas.

A operação pode ser feita pelo site criado pela Caixa para o saque do FGTS das contas inativas. Para ter acesso às opções da página, o trabalhador deve informar o número de inscrição do PIS e o CPF.

SAQUES

Trabalhadores que têm até R$ 1.500,00 (um mil e quinhentos reais) em contas inativas do fundo poderão resgatar o dinheiro em caixas eletrônicos usando apenas a senha do Cartão Cidadão, mesmo que tenha perdido o documento.

Para valores até R$ 3.000,00 (três mil reais), o saque só será feito com o cartão e a respectiva senha. Também será possível retirar o dinheiro diretamente em lotéricas, para saques até 3.000,00 (três mil reais), e nas agências bancárias.

Para reforçar os atendimentos, a Caixa vai abrir as agências em um sábado por mês até julho, com exceção de abril (18 de fevereiro, 11 de março, 13 de maio, 17 de junho e 15 de julho).

A retirada do dinheiro das contas de FGTS inativas só poderá ser feita até o dia 31 de julho. Depois desse prazo, valerão as regras normais para saque, em casos como demissão sem justa causa, aposentadoria e aquisição de moradia própria.

DINHEIRO DAS CONTAS INATIVAS DO FGTS SERÁ ISENTO DE IMPOSTO DE RENDA

Os trabalhadores não terão que pagar Imposto de Renda (IR) sobre os recursos sacados das contas inativas do FGTS. O mesmo vale para quem usou parte do saldo para investir na Vale e Petrobras, via fundos mútuos de privatização e agora pretende resgatar os valores aplicados.

Os recursos liberados das contas inativas terão que ser informados na declaração do IR de 2018, como valores não tributáveis.

PERÍCIA JUDICIAL: COMO A EMPRESA DEVE SE PREPARAR PARA ELA?

Um dos grandes erros das empresas na gestão do seu passivo trabalhista é o descuido ou despreparo na hora de receber um perito judicial em suas dependências.

Em um processo trabalhista…

O juiz determina uma perícia na empresa para averiguação de quesitos relacionados ao caso e levantamento de provas. O perito judicial, nomeado pelo juiz, vai à organização, faz a vistoria e, posteriormente, apresenta o laudo técnico com suas conclusões ao juiz. O laudo pericial, escrito, passa a integrar o processo. Em linhas gerais, é assim que se desenrola a perícia judicial do lado da justiça do trabalho.

Do lado da empresa, ao ser notificada da perícia judicial, ela tem a opção de designar, ou não, uma assistência técnica pericial para a ocasião. Este serviço inclui um profissional especializado, o assistente técnico, que acompanha a visita do perito e também produz um laudo com suas conclusões para anexação ao processo trabalhista.

Porém, muitas organizações falham nesta etapa.

Caem no erro comum de enxergar a assistência técnica apenas como um custo do processo, uma necessidade meramente de protocolar o acompanhamento do perito e produção de laudo. Com isso, pouco exigem, em termos qualitativos, das entregas feitas pelo assistente. Ou ainda pior: descrentes do valor do serviço, dispensam a assistência técnica e, no lugar, escalam um funcionário da empresa para estar com o perito durante a visita.

Esta visão não é mais tolerável. Uma gestão eficiente do passivo trabalhista, crucial em um país que se excede em ações judiciais ano após ano, deve considerar a assistência técnica como aliado estratégico e não uma despesa acessória ao processo. Sob esta ótica, cabe às empresas exigir entregas de qualidade da assistência técnica contratada, como relatórios, laudos e impugnações, e privilegiar prestadores do serviço que já conheçam a empresa, sua planta, histórico e cultura.

O ato da perícia judicial é um momento de averiguação e produção de provas, que pode ser determinante para o resultado do processo trabalhista contra a empresa.

Por isso, a assistência técnica é fundamental nesta etapa e deve atender à empresa nos seguintes aspectos:

Conhecimento prévio da organização e do caso em questão; interlocução permanente com a área jurídica e alinhamento estratégico sobre o caso; acompanhamento seguro e experiente da perícia judicial; produção de relatório ao gerente jurídico, com mapeamento de riscos trabalhistas e soluções; e compromisso com prazos de apresentação dos laudos e impugnações, e agilidade nessas entregas à justiça.

Com este viés estratégico, a contratação de uma assistência técnica pericial adiciona valor à gestão do passivo trabalhista da organização. Bem longe do arcaísmo de tê-la apenas como um custo, atitude que se retroalimenta a cada causa perdida na justiça.

FISCAL

EMPRESAS DO SIMPLES DEVEM ENTREGAR A DCTF?

Estão obrigadas à entrega da Declaração de Débitos e Créditos Tributários Federais (DCTF) as ME e as EPP enquadradas no Simples Nacional que estejam sujeitas ao pagamento da Contribuição Previdenciária sobre a Receita Bruta (CPRB), nos termos dos arts. 7º e 8º da Lei 12.546/2011, na qual deverão informar os valores relativos à referida contribuição.

Desde 31/05/2016, por força da publicação da IN RFB 1.646/2016, também devem ser informados os impostos e contribuições, devidos na qualidade de contribuinte ou responsável (como o IRF sobre a Folha de Pagamento).

Também devem entregar a DCTF as pessoas jurídicas excluídas do Simples Nacional, quanto às DCTF relativas aos fatos geradores ocorridos a partir da data em que a exclusão produzir efeitos.

Nesta hipótese, não deverão ser informados na DCTF os valores apurados pelo Simples Nacional.

O enquadramento da pessoa jurídica no Simples Nacional não dispensa a apresentação das DCTF referentes aos períodos anteriores a sua inclusão no regime.

Bases: Instrução Normativa RFB 1.599/2015 e Instrução Normativa RFB 1.646/2016.

CADASTRO

5 CLÁUSULAS QUE PROTEGEM OS SÓCIOS EM TEMAS ESPINHOSOS DO NEGÓCIO

No começo de uma sociedade, os empreendedores estão concentrados em viabilizar a empresa e dedicam suas energias em promover a aceitação do seu produto ou serviço pelo mercado, obter capital e outros recursos, contratar pessoas com o perfil adequado, etc.

Nesse empenho, é comum atrasarem cuidados jurídicos básicos, como se fossem menos importantes. Na verdade, uma adequada configuração jurídica é também um elemento essencial para a viabilidade do negócio.

Descuidos nesse campo podem pôr a perder tudo aquilo que foi conquistado com árduas horas de trabalho.

Entre os cuidados jurídicos básicos que devem ser tomados quando se começa um negócio envolvendo sócios está a realização de um acordo de acionistas.

Não se trata de inventar problemas, mas simplesmente de trabalhar com realismo, discutindo com os sócios, no início da relação, temas que no futuro podem ser espinhosos.

Aqui, trataremos de algumas cláusulas típicas de um acordo de acionistas e os riscos que elas evitam.

Direito de Preferência na Venda de Ações

Caso algum sócio queira vender suas ações, essa cláusula garante que os outros sócios terão preferência na compra em igualdade de condições com terceiros.

A legislação brasileira atribui a cada sócio o direito de preferência na subscrição de novas ações, de acordo com o percentual da sua participação na sociedade, a fim de que essa participação não seja diluída, mas não atribui direito equivalente no caso de compra e venda de ações já existentes.

Se não houver previsão por contrato desse direito de preferência, você estará exposto ao risco de ser surpreendido com a venda de ações de um dos sócios a uma terceira pessoa, sem sequer ter tido a possibilidade de comprar as ações antes dela.

Aumento de Capital

A lei garante, o direito de preferência na subscrição de novas ações, mas isso não significa que você terá os recursos financeiros necessários para pagar por elas.

É conveniente, portanto, prever no acordo de acionistas as hipóteses em que um aumento de capital poderá ser feito, aumentando assim sua proteção na participação do negócio.

Também é oportuno estabelecer os critérios para a fixação do preço das novas ações. Caso contrário, um sócio detentor de participação minoritária poderá assistir aos sócios titulares da maioria simples das ações aprovarem o seu preço, sem necessariamente ser ouvido.

Ficaria, assim, exposto ao risco de ver diluída, contra a sua vontade, sua participação na sociedade simplesmente por não conseguir pagar o preço estabelecido pela maioria, não tendo qualquer serventia prática o direito de preferência garantido por lei.

Tag Along (Direito de Venda Conjunta)

Outra medida frequente, que protege especialmente os direitos dos acionistas minoritários, é estabelecer que, em caso da venda das ações de um acionista a terceiros, os outros acionistas também poderão vender suas ações pelas mesmas condições.

Chama-se direito de venda conjunta ou tag along. Ele evita que o acionista seja obrigado a conviver na empresa com novos sócios, com os quais pode não se identificar ou não estar de acordo com suas decisões. Garante, por assim dizer, um direito de saída da sociedade em condições minimamente justas.

Drag Along (Obrigação de Venda Conjunta)

Se o tag along é uma cláusula típica do acionista minoritário, a cláusula de drag along é típica do majoritário.

Pode ser que, ao longo da vida da sociedade, o acionista majoritário receba uma proposta de venda não só das suas ações, mas de toda a sociedade.

Previsto o drag along em acordo de acionistas, o majoritário poderá vender as ações dos minoritários em conjunto com as suas, desde que nas mesmas condições.

Sem essa previsão, o majoritário sempre dependerá da decisão dos minoritários para vender toda a sociedade.

Para a cláusula de drag along, é comum fixar por ação um preço mínimo, pelo qual o acionista minoritário se obriga a vender sua participação na sociedade.

Por fim, e não menos importante: antes de entrar em uma sociedade, é preciso definir como sair. Sem um acordo de acionistas que estabeleça uma regra de saída, o sócio poderá precisar ingressar com ação judicial ou arbitral para conseguir sair da sociedade, o que possivelmente será custoso e demorado. A regra de saída varia de acordo com o tipo de sociedade.

Buy or Sell (Direito de Compra ou Venda)

Uma regra comum é a chamada buy or sell, que dá direito ao sócio que não deseja continuar com a sociedade de fixar um preço por ação com o qual concordaria em comprar as ações do outro sócio ou vender as suas, cabendo ao outro sócio decidir se vende ou se compra.

Outra forma frequente para se chegar a um preço justo é a contratação de uma empresa de avaliação independente.

Ao diminuir os riscos inerentes a toda sociedade, um acordo de acionistas bem feito possibilita que todas as energias dos empreendedores estejam dedicadas à viabilização da empresa.

Sem o acordo, eles se expõem ao risco de perderem todo o trabalho que desenvolveram na empresa. Se você ainda não começou a trabalhar no seu, ainda pode estar em tempo!

Fonte: