Guarda de documentos: Qual é o prazo para guardar os documentos da sua empresa?

Empresário que não guardar documentos no prazo determinado pode pagar novamente o tributo ou até ser multado.

Fique por dentro do prazo de guarda de documentos

O começo do ano é o período de fechamento do balanço anual e hora de arquivar os documentos do ano anterior. Nessa época, é comum surgirem dúvidas a respeito do prazo de guarda dos documentos de uma empresa. Esse prazo depende do tipo do documento – se é tributário ou trabalhista –, e da norma legal que exige sua exibição, especialmente para fins de fiscalização e cobrança de eventual dívida.

Conforme o tempo passa as empresas tendem a acumular diversos tipos de documentos. Alguns podem ser descartados, outros, entretanto, devem ser guardados por um período longo, senão a vida toda. Por isso, é importante saber a validade de cada um deles e isso só pode ser feito através de uma tabela de temporalidade.

A organização dos documentos é uma das ações mais comuns e que os empresários precisam ter atenção para não terem prejuízos no futuro. Por isso, é importante saber por quanto tempo se deve guardar cada registro.

Embora o avanço tecnológico tenha permitido que os documentos já “nasçam” digitais, eles também possuem validade. Por isso é importante ter uma boa gestão, tanto dos documentos físicos como os que são digitais.

Ter o controle dos dois tipos é fundamental para quem deseja ter uma boa dinâmica na sua empresa e, também evitar problemas irreversíveis.

Qual o prazo de guarda de documentos tributários?

Devem permanecer arquivados por cinco anos. O período de guarda dos tributos está relacionado com o prazo de decadência e prescrição, previstos nos artigos 173 e 174 do Código Tributário Nacional (CTN), respectivamente. Decadência é o decurso do prazo de cinco anos que o Fisco tem para constituir o crédito tributário, por meio da notificação de lançamento ou do auto de infração. Já a prescrição é o decurso do prazo de cinco anos para cobrar judicialmente o tributo devido. No fim desse prazo, o crédito tributário será extinto (art. 156, v, do CTN) e não mais poderá ser exigido pelo Fisco.

Esse mesmo prazo decadencial e prescricional se aplica aos livros obrigatórios e comprovantes de lançamentos. O artigo 195, parágrafo único, do CTN, estabelece que “livros obrigatórios de escrituração comercial e fiscal e os comprovantes dos lançamentos neles efetuados serão conservados até que ocorra a prescrição”.

Já o artigo 1.194 do Código Civil define que o “empresário e a sociedade empresária são obrigados a conservar em boa guarda toda a escrituração, correspondência e mais papéis concernentes à sua atividade, enquanto não ocorrer prescrição ou decadência”. Por sua vez, o artigo 37 da Lei n.º 9.430/1996 impõe que “os comprovantes da escrituração da pessoa jurídica, relativos a fatos que repercutam em lançamentos contábeis de exercícios futuros, serão conservados até que se opere a decadência”.

E para contribuições previdenciárias?

Nesse caso, apesar de o artigo 45 da Lei n.º 8.212/1991, que estabelecia o prazo decadencial, não estar mais em vigor, ainda encontramos nas normas previdenciárias prazos de dez anos. Os artigos 103 e 103-A da Lei n.º 8.213/1991 fixa esse prazo para o segurado ou beneficiário requerer a revisão do ato de concessão de benefício, bem como o direito da Previdência Social de anular seus atos administrativos.

O artigo 225, parágrafos 5º e 22, do Decreto n.º 3.048/1999, estabelece a obrigatoriedade de a empresa manter à disposição da fiscalização, durante dez anos, os documentos comprobatórios do cumprimento de suas obrigações legais, inclusive os arquivos digitais do sistema de processamento eletrônico de dados trabalhistas e previdenciários.

Os principais documentos que devem ser guardados pelas empresas são os relativos aos tributos, como guias de recolhimento, notas fiscais, documentos contábeis, livros fiscais e declarações entregues ao Fisco; bem como os comprovantes trabalhistas, a exemplo dos contratos de trabalho, livro ou ficha de registro e recibos de salários.

De acordo com a assessoria jurídica da Federação do Comércio de Bens, Serviços e Turismo do Estado de São Paulo (Fecomercio-SP), o período médio de guarda é de cinco anos (5 anos).

No entanto, em alguns casos é necessário armazenar os documentos trabalhistas por dez anos – como a folha de pagamento e o registro eletrônico –, além da recomendação de se arquivar os documentos relativos ao Fundo de Garantia do Tempo de Serviço (FGTS) por 30 anos.

Vale lembrar que há situações em que o empresário deva guardar as comprovações por prazo indeterminado, como o contrato de trabalho e o livro de empregados, por razão da concessão de benefícios previdenciários. Porém, a guarda desse tipo de documento não será mais necessária para as empresas que são obrigadas a enviar informações ao e-Social.

Caso a empresa perca ou não armazene os documentos no período estabelecido, ela corre o risco de recolher novamente um tributo ou até ser multada por não apresentar o comprovante à fiscalização. Além disso, a ausência de determinados documentos pode dificultar a defesa em alguma fiscalização ou processo judicial, seja fiscal ou trabalhista.

Por que é importante saber a validade dos meus documentos?

Antes de tudo, gostaria de fazer três perguntas simples:

- Você sabe se seus documentos ainda são válidos?

- Se sim, como você controla a validade deles?

- Você sabe qual é o tempo que você deve guardá-los?

Caso sua resposta tenha sido não ou não sei, você pode estar desperdiçando dinheiro e arriscando envolver-se em sérios problemas.

Isso porque a falta de controle dos documentos, como os de funcionários, contratos, pagamentos, impostos e entre outros, podem ter consequências irreversíveis.

E podemos ser mais incisivos ainda, essa situação pode se converter em multas, processos trabalhistas e desperdícios de espaços.

Para se prevenir de tudo isso, é necessário controlar a idade dos seus documentos, tanto para obter um mínimo de controle quanto para poder descartá-los e ampliar espaços.

Para fazer um gerenciamento eficiente , é preciso ir além do registro de informação, é necessário também ter um planejamento para que mesmo com uma grande quantidade de documentos, seja possível gerir cada um deles de uma forma organizada e de fácil acesso.

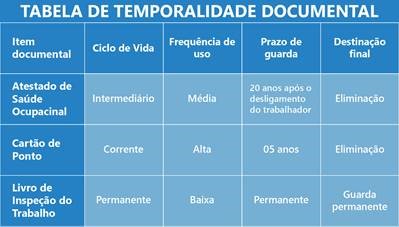

Tabela de Temporalidade

O objetivo dessa tabela é definir prazos de guarda e destinação de documentos, visando garantir o acesso às informações sempre que necessário. Os prazos de guarda são divididos nas fases correntes, intermediária e destinação.

Mas para que essa elaboração seja feita, é importante observar os princípios da Teoria das Três Idades, que define parâmetros gerais para o arquivamento e destinação dos documentos.

Exemplo de Tabela

Tabelas Práticas

Principais documentos que o empresário deve manter em seu arquivo, o prazo e o fundamento legal

| PAGAMENTO DE TRIBUTOS | |||

| Documento | Prazo de Guarda | Prazo de Precaução | Observações |

| Imposto de Renda de Pessoa Física (IRPF) e seu respectivo DARF. | 5 anos, contados a partir do exercício seguinte àquele em que o lançamento poderia ter sido efetuado. | Os comprovantes devem ser mantidos durante os 5 anos subsequentes ao da respectiva declaração, ou seja, 6 anos (Código Tributário Nacional, Lei 5.172/66, art. 173, I). O mesmo prazo aplica-se aos comprovantes utilizados na declaração do imposto de Renda. | |

| Imposto Predial e Territorial Urbano (IPTU) e seu respectivo DARM. | 5 anos, contados a partir do exercício seguinte àquele em que o lançamento poderia ter sido efetuado. | 10 anos. | Os comprovantes devem ser mantidos durante os 5 anos subsequentes ao da respectiva cobrança (Código Tributário Nacional, Lei 5.172/66, art. 173, I). Depois deste prazo, a dívida prescreve e a Prefeitura não pode mais cobrá-la, porém, para efeito de comprovação de propriedade, é necessário manter o comprovante por 10 anos. |

| Imposto sobre Propriedade de Veículos Automotores (IPVA). | 5 anos, contados a partir do exercício seguinte àquele em que o lançamento poderia ter sido efetuado. | Os comprovantes devem ser mantidos durante os 5 anos subsequentes ao da respectiva cobrança (Código Tributário Nacional, Lei 5.172/66, art. 173, I). Na transferência de veículo, o comprador deve solicitar os últimos quatro anos, para evitar fraudes, uma vez que o vendedor pode apresentar o último pagamento, sem que os anteriores estejam pagos. | |

| CSLL – CONTRIBUIÇÃO SOCIAL SOBRE LUCRO LÍQUIDO |

5 anos, contados a partir do exercício seguinte àquele em que o lançamento poderia ter sido efetuado. | Arts. 173 e 174, CTN | |

| IR – IMPOSTO DE RENDA |

5 anos, contados a partir do exercício seguinte àquele em que o lançamento poderia ter sido efetuado. | Arts. 173 e 174, CTN | |

| PIS – PROGRAMA DE INTEGRAÇÃO SOCIAL |

5 anos, contados a partir do exercício seguinte àquele em que o lançamento poderia ter sido efetuado. | Arts. 173 e 174, CTN | |

| COFINS – CONTRIBUIÇÃO PARA FINANCIAMENTO DA SEGURIDADE SOCIAL |

5 anos, contados a partir do exercício seguinte àquele em que o lançamento poderia ter sido efetuado. | Arts. 173 e 174, CTN | |

| SIMPLES NACIONAL |

5 anos, contados a partir do exercício seguinte àquele em que o lançamento poderia ter sido efetuado. | Art. 26, II, LC 123/2006 e Arts. 173 e 174, CTN | |

| NOTAS FISCAIS, RECIBOS E DEMAIS COMPROVANTES DE LANÇAMENTOS |

5 anos, contados a partir do exercício seguinte. | Arts. 195 e 174, CTN | |

| LIVROS FISCAIS E CONTÁBEIS |

5 anos, contados a partir do exercício seguinte. | Arts. 195 e 174, CTN | |

| DOCUMENTOS TRABALHISTAS/PREVIDENCIÁRIO | |||

| Documento | Prazo de Guarda | Prazo de Precaução | Observações |

| Cartão do Programa de Integração Social (PIS). | Permanente. | ||

| Carteira de Trabalho e Previdência Social (CTPS). | Permanente. | ||

| Extrato da conta vinculada do Fundo de Garantia por Tempo de Serviço (FGTS). | 2 meses. | O trabalhador pode conferir a regularidade dos depósitos em sua conta vinculada através de extrato enviado à sua casa de 2 em 2 meses. Se não estiver recebendo o extrato, o trabalhador deverá informar seu endereço completo em uma agência da CAIXA ou pela Internet, no site. | |

| Holerite/recibo de pagamento de salário. | Aposentadoria. | Guardar até a autorização de concessão do benefício, para fazer prova de tempo de serviço e de contribuição. | |

| RECIBO DE PAGAMENTO DE SALÁRIO, FÉRIAS, 13º SALÁRIO E CONTROLE DE PONTO |

5 anos, contados a partir do exercício seguinte. |

Art. 7º, XXIX, CF e art. 11 CLT | |

| Guia de recolhimento previdenciário como autônomo. | 30 anos, contados a partir do exercício seguinte. | Guardar até a autorização de concessão do benefício, para fazer prova do tempo de serviço e de contribuição. | |

| Termo de Rescisão de Contrato de Trabalho (TRCT). | Aposentadoria. | Guardar até a autorização de concessão do benefício, para fazer prova do tempo de serviço e contribuição. | |

| FGTS – FUNDO DE GARANTIA DO TEMPO DE SERVIÇO |

30 anos, contados a partir do exercício seguinte. |

Art. 23, § 5º, lei n.º 8.036/1990 | |

| GFIP – GUIA RECOLHIMENTO DO FGTS E INFORMAÇÕES À PREVIDÊNCIA SOCIAL | 30 anos, contados a partir do exercício seguinte. | Art. 23, § 5º, lei n.º 8.036/1990 | |

| GRFC – GUIA DE RECOLHIMENTO RESCISÓRIO DO FGTS E DA CONTRIBUIÇÃO SOCIAL |

30 anos, contados a partir do exercício seguinte. | Art. 23, § 5º, lei n.º 8.036/1990 | |

| CONTRIBUIÇÃO PREVIDENCIÁRIA – GPS | 10 anos, contados a partir do exercício seguinte. | Arts. 173 e 174, CTN e arts. 103 e 103-A da lei n.º 8.213/1991 | |

| CONTRIBUIÇÃO SINDICAL – GRCSU |

5 anos, contados a partir do exercício seguinte. | Arts. 173 e 217, I, CTN | |

| LIVRO OU FICHA DE REGISTRO DE EMPREGADO |

Indeterminado | – | – |

| TERMO DE RESCISÃO DO CONTRATO DE TRABALHO, PEDIDO DE DEMISSÃO E AVISO PRÉVIO |

2 anos, contados a partir do exercício seguinte. | Art. 7º, XXIX, CF e art. 11 CLT | |

| FOLHA DE PAGAMENTO |

10 anos, contados a partir do exercício seguinte. | Art. 225, I e § 5º, decreto n.º 3.048/1999 | |

| SISTEMAS ELETRÔNICOS DE DADOS TRABALHISTAS E PREVIDENCIÁRIOS |

10 anos, contados a partir do exercício seguinte. | Art. 225, § 22, decreto n.º 3.048/1999 | |

| CAGED – CADASTRO GERAL DE EMPREGADOS E DESEMPREGADOS | 5 anos, contados a partir do exercício seguinte. | Art. 2º, § 1º, Portaria TEM n.º 1.129/2014 | |

| RAIS – RELAÇÃO ANUAL DE INFORMAÇÕES SOCIAIS |

5 anos, contados a partir do exercício seguinte. | Art. 8º, Portaria MTB n.º 1.464/2016 | |

| PAGAMENTO DE CONTAS DE CONSUMO (ÁGUA, LUZ, TELEFONE) | |||

| Documento | Prazo de Guarda | Prazo de Precaução | Observações |

| Comprovante de pagamento de conta de água, luz, telefone (inclusive o celular). | 90 dias. | 5 anos. | Por sua natureza de relação de consumo, o prazo é definido pelo Código de Defesa do Consumidor, Lei. 8.078/90, art. 26, II. Em caso de necessidade de questionamento de valores de tributos, seguir o Código Tributário Nacional, Lei 5.172/66, art. 173, I). Manter as contas também serve como garantia de manutenção dos serviços. Caso o fornecedor alegue que uma conta antiga não tenha sido paga e o consumidor não disponha mais de comprovante, poderá pedir para que o fornecedor prove que a conta não foi paga. A comprovação também pode ser feita por extrato bancário, em caso de débito automático. |

| PAGAMENTO DE ALUGUEL E CONDOMÍNIO | |||

| Documento | Prazo de Guarda | Prazo de Precaução | Observações |

| Recibo de pagamento de aluguel. | 3 anos. | Ver Código Civil, Lei 10.406/02, art. 206, § 3º, I. | |

| Recibo de pagamento de condomínio. | 5 anos. | Ver Código Civil, Lei 10.406/02, art. 206, § 5º, I. É possível solicitar à administradora do condomínio, periodicamente, uma declaração de que não existem débitos pendentes. Assim, é mantido apenas um documento arquivado. | |

| COMPRA (IMÓVEIS, BENS DURÁVEIS E NÃO-DURÁVEIS) | |||

| Documento | Prazo de Guarda | Prazo de Precaução | Observações |

| Recibo dos pagamentos das parcelas de imóvel. | Até que seja feito o registro da escritura no Cartório de Registros de Imóveis. | ||

| Nota fiscal de compra de bem durável. | Prazo de garantia. | Vida útil do produto. | Ainda que o prazo de garantia dado pelo fabricante tenha se esgotado, alguns defeitos que não ocorrem pelo desgaste natural do bem podem surgir após a garantia, o chamado “vício oculto”. Exemplo disso é o “recall” de automóveis. Ver Código de Defesa do Consumidor, Lei 8.078/90, art. 26, § 3°. |

| Nota fiscal de produtos e serviços não-duráveis. | 30 dias. | Os alimentos são exemplo desta categoria, e a nota deve ser preservada pelo prazo da garantia legal de 30 dias (Código de Defesa do Consumidor, Lei 8.078/90, art. 26, I). | |

| SERVIÇOS BANCÁRIOS E FINANCEIROS | |||

| Documento | Prazo de Guarda | Prazo de Precaução | Observações |

| Comprovante de depósito bancário. | Não especificado. | Deve-se guardar até comprovação do crédito em conta. | |

| Extrato bancário. | 5 anos. | Para comprovação de pagamentos diversos (cf. CC, CTN); de salários, na falta de holerite (cf. CLT); de movimentação financeira (fisco, por exemplo). | |

| Fatura de cartão de crédito. | 3 anos, se houver parcelamento, com relação à discussão dos juros aplicados. | 5 anos, com relação a eventuais cobranças. | Para faturas de cartão de crédito não há determinação legal. A Associação Nacional dos Usuários de Cartão de Crédito recomenda que elas sejam mantidas pelo mínimo de um ano, por cautela, para que o consumidor se previna contra eventuais lançamentos indevidos e/ou cobrança em duplicidade por parte das administradoras de cartões de crédito. É importante ressaltar que a pretensão de cobrança de dívidas líquidas constantes de instrumento público ou particular (que seria o caso dos cartões, pois o consumidor assina um contrato) prescreve em 5 anos (Código Civil, Lei 10.406/02, art. 206). |

| CONTAS E RECIBOS GERAIS | |||

| Documento | Prazo de Guarda | Prazo de Precaução | Observações |

| Carnê e/ou comprovante de pagamento de consórcio. | Até a entrega da carta de liberação da alienação fiduciária. | ||

| Comprovante de pagamento de mensalidades escolares. | 5 anos. | Guardar de preferência até o término do curso, após receber o certificado ou diploma. | Obedece ao prazo previsto no Código Civil, Lei 10.406/02, art. 206, § 5º, I. Quando utilizado para efeito de abatimento em Imposto de Renda, deverá ser arquivado por 6 anos, juntamente com a Declaração. |

| Comprovante de pagamento de convênio médico. | 5 anos. | Obedece ao prazo previsto no Código Civil, Lei 10.406/02, art. 206, § 5º, I. Quando utilizado para efeito de abatimento em Imposto de Renda, deverá ser arquivado por 6 anos, juntamente com a Declaração. | |

| Comprovante de pagamento de TV por assinatura. | 5 anos. | Obedece ao prazo previsto no Código Civil, Lei 10.406/02, art. 206, § 5º, I. | |

| Comprovante de pagamento de honorários de profissionais liberais. | 5 anos após a conclusão dos serviços, ou após cessação do contrato ou mandato. | Obedece ao prazo previsto no Código Civil, Lei 10.406/02, art. 206, § 5º, II. | |

| Comprovante de hospedagem. | 1 ano. | Cobranças referentes à hospedagem e alimentação em hotéis obedecem ao prazo previsto no Código Civil, Lei 10.406/02, art. 206, §1º, I. | |

| DOCUMENTOS DE PATRIMÔNIO | |||

| Documento | Prazo de Guarda | Prazo de Precaução | Observações |

| Escritura de imóvel. | Permanente. | Comprova o direito de propriedade do bem. Em caso de venda, deve ser transferido ao novo proprietário. | |

| Certificado de Registro e Licenciamento Anual (CRLV). | 1 ano. | Documento de porte obrigatório para o condutor do veículo, sob pena de multa e apreensão deste (Código de Trânsito Brasileiro, Lei. 9.503/97, art. 230, V). Pode ser substituído por uma cópia autenticada pela repartição de trânsito competente. | |

| Apólice de seguro (de vida, de residência, de saúde, de veículo etc.). | 1 ano, após o final da vigência. | O prazo é contado a partir da data de citação pelo terceiro prejudicado ou da indenização feita a este, no caso de responsabilidade civil, ou do fato gerador da pretensão, nos demais casos. Ver Código Civil, Lei. 10.406/02, art. 206, § 1º, II. | |

| DOCUMENTOS CIDADANIA | |||

| Documento | Prazo de Guarda | Prazo de Precaução | Observações |

| Título de Eleitor. | Permanente. | Se o titular deixar de votar ou justificar por três votações consecutivas, o título será cancelado. Cada turno é considerado uma votação. | |

| Se o titular deixar de votar ou justificar por três votações consecutivas, o título será cancelado. Cada turno é considerado uma votação. | Manter os comprovantes dos dois últimos sufrágios (inclusive dos turnos, se houver). | Em caso de perda dos comprovantes, é possível solicitar a qualquer Cartório Eleitoral uma Certidão de Quitação Eleitoral, que será emitida na hora, devido ao acesso direto ao Cadastro Geral de Eleitores. Para os eleitores inscritos no Estado de São Paulo, a requisição pode ser feita através da internet, no site. | |

| Certidão de nascimento. | Permanente. | Possui validade até a certidão de casamento. | |

| Certidão de casamento. | Permanente. | Possui validade até a certidão de óbito. | |

| Certidão de óbito. | Permanente. | ||

Para esclarecer esta e outras questões de cunho fiscal, conte sempre com nossa equipe tributaria, o parceiro certo para o seu negócio.

Gabriel Cavalcante

Coord. Depto Fiscal